2023年中国银行资产规模排名研究报告

来源:hthcom华体会 发布时间:2024-08-18 05:16:27

在全球金融领域,银行的资产规模常被视为其实力和市场地位的重要体现。近日,普兰金服发布了一份涵盖993家银行的2022年度资产规模报告。这份报告不仅列出了各家银行的资产规模,还对各类银行的总资产进行了分类排名。

但数字背后,往往隐藏着更丰富的故事。千际投行深入分析了这份报告,试图揭示其中的趋势和模式,为读者呈现银行业的全貌。这不仅为投资者和业内人士提供了宝贵的参考,也为公众带来了对银行业的新视角。

中国的银行业历史悠远长久,经历了多次改革和调整。近年来,随着金融市场的进一步开放,银行业也呈现出多样化的发展的新趋势。但在这多样化的背后,资产规模的差异仍然显著。

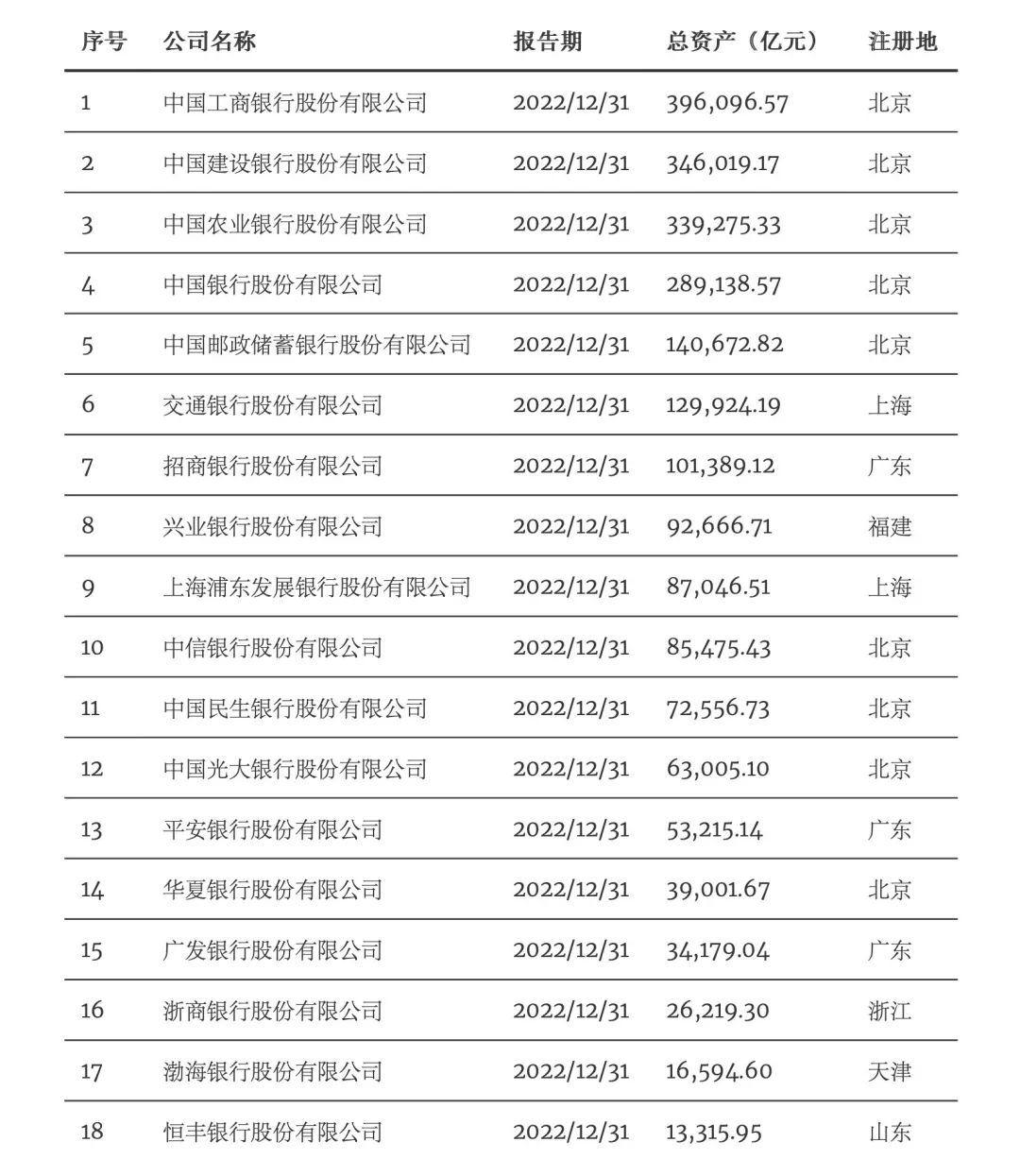

18家国股行(含6大国有行+12家股份制行)占据银行业大半江山,国有银行与股份制银行在资产规模上存在着巨大的差距。

首先,从总体资产规模来看,6大国有行的总资产高达164.1万亿,而12家股份制行的总资产只有68.5万亿。尽管股份制银行的数量是国有行的两倍,但其总资产规模仍远远落后于国有行。这种资产规模的不平衡,反映了国有行在中国银行业中的主导地位。

北京作为中国的政治、文化和经济中心,其在银行业中的地位也不容忽视。据统计,北京是注册银行最多的城市,共有9家银行。更重要的是,这些位于北京的银行总资产高达17.71万亿,这在某种程度上预示着北京在中国银行业中的影响力远超其他城市。这也反映了北京在金融领域的集中度,以及其作为国家首都的特殊地位。

然而,这种资产集中度也带来了一些问题。从资产规模分布来看,银行之间的差异非常显著。平均资产规模为129,210.66亿元,而中位数为87,046.51亿元。这在某种程度上预示着有一些银行的资产规模远高于中等水准,而另一些银行则远低于中等水准。例如,中国工商银行的资产规模高达396,096.57亿元,而恒丰银行股份有限公司的资产规模则只有13,315.95亿元。

这种大的资产规模差距可能会带来市场的不稳定性。大银行由于其规模与影响力,可能在市场中占据主导地位,从而对市场行情报价和金融理财产品的发展产生一定的影响。而小银行可能会面临更加大的竞争压力,从而增加其风险。因此,对于监督管理的机构来说,如何确保市场的公平竞争和稳定,是一个要关注的问题。

因此,中国银行业的资产规模差距显著,这反映了市场的集中度和不平衡性。未来,监督管理的机构和银行业需要一起努力,促进市场的公平竞争,提高金融市场的稳定性和效率。

近日,普兰金服数控中心发布的110家城商行资产规模数据,为咱们提供了一个绝佳的机会,深入剖析城商行的竞争格局和市场地位。本章将针对这一些数据进行深入探讨,分析城商行的资产规模、地域分布以及所面临的挑战和机遇。

首先,资产规模的差异性显而易见。北京银行以3.38万亿的资产规模位列榜首,而宁波东海银行的资产规模仅为124.48亿元,位列末尾。这种悬殊显示了市场上存在强大的城商行巨头,而小型城商行则面临巨大的竞争压力。尤其值得关注的是,北京银行的资产规模已经与广发银行等股份制银行不相上下,这意味着某些城商行已经具备与大型股份制银行竞争的实力和潜力。

地域上,经济发达地区的城商行资产规模更为庞大。例如,北京、上海和江苏等地的城商行均位列前五,这与这些地区的经济活跃度和金融中心地位是分不开的。相对地,一些经济较为落后的地区城商行的资产规模则相对较小。这也意味着城商行的发展与其所在城市的经济环境紧密相关。

在110家城商行中,资产分布呈现出明显的“头部效应”。前10家城商行的资产总额已经占据了大部分市场份额,而其他100家则分摊剩余的市场份额。这种集中的资产分布表明,头部城商行在市场中具有绝对的话语权和竞争优势。

当然,对于资产规模相对较小的城商行来说,也不是没有生存和发展的机会。他们可以更加注重风险管理,开发新的业务板块,与地方政府加强合作,甚至考虑跨地域扩张,进入其他城市开展业务。只要策略得当,即使是小型城商行也可以在竞争激烈的市场中找到自己的立足之地。

总的来说,这110家城商行的数据为我们呈现了一个多样化、竞争激烈但充满机遇的市场。对于银行业界和投资者来说,深入了解这些数据、分析市场趋势和挖掘潜在机会,将有助于他们在未来的市场竞争中取得优势。

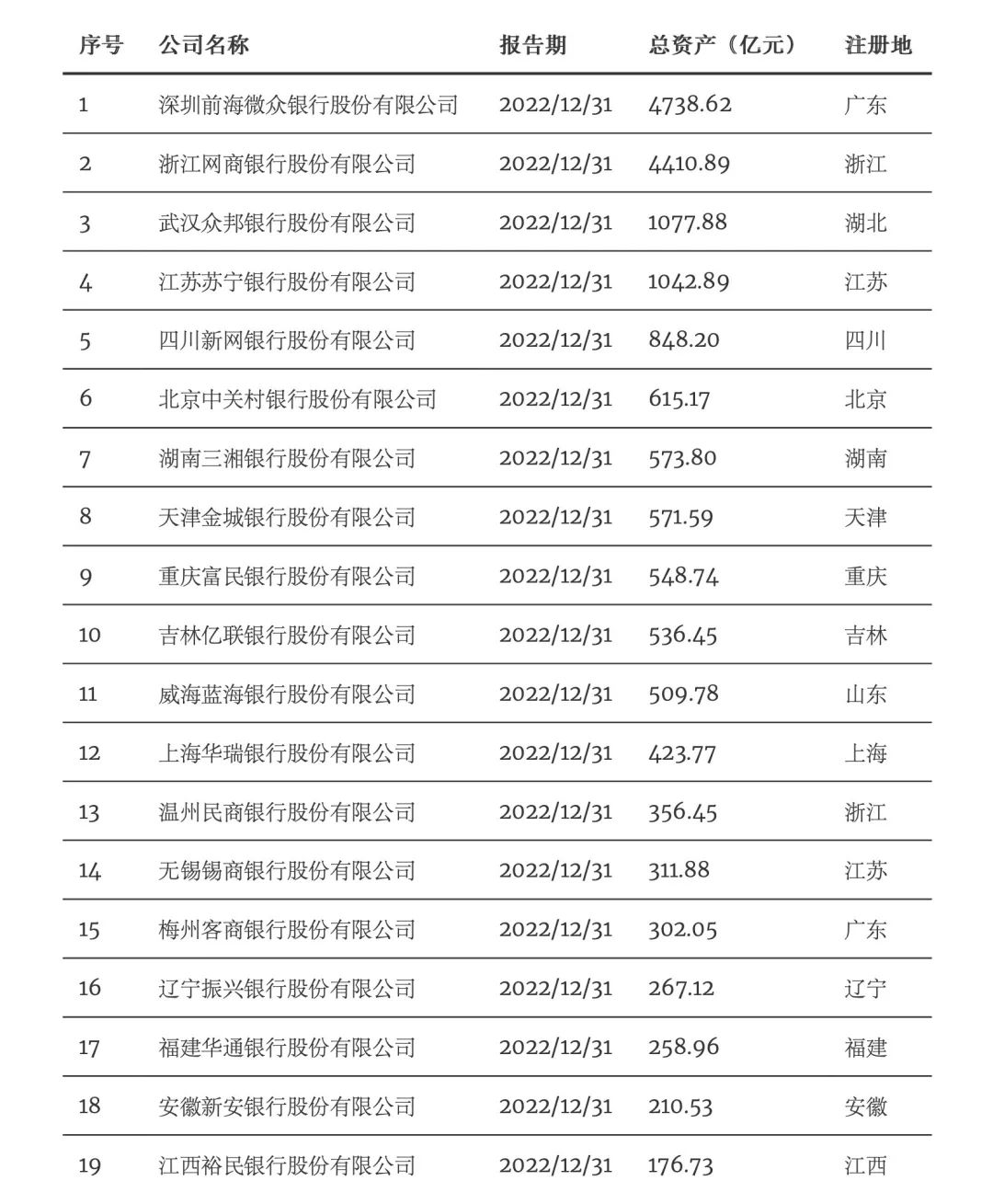

民营银行在中国金融领域的崭露头角标志着该国银行业务的多样化和市场的日益竞争。这些银行自2015年开始进入市场,并快速成为金融产品多元化的关键组成部分。

根据普兰金服数控中心公布的数据,至2022年,已有19家民营银行公开其财务报告。总体上,这19家银行的资产规模达到17781.47亿元,显示出这个领域的增长潜力。

深圳前海微众银行股份有限公司以4738.62亿元的资产规模成为领军者,远远领先其他银行。这显示了该银行在业务、技术和市场策略方面的出色表现。浙江网商银行股份有限公司紧随其后,资产规模为4410.89亿元。这两家银行的资产规模均超过其他民营银行,显示出它们在市场中的主导地位。

值得注意的是,除了微众银行和网商银行之外,还有两家银行的资产规模超过千亿:武汉众邦银行和江苏苏宁银行。这进一步突显了民营银行在中国金融领域的重要性和增长动力。

然而,与这几家巨头相比,其他民营银行的资产规模较小。例如,江西裕民银行的资产规模为176.73亿元,是此次统计中最低的。

从地域分布来看,这些银行遍布全国,从北至南,从东至西。广东、浙江和江苏等地的银行在这份榜单中占据了相当大的份额,显示出这些地区在金融创新和发展方面的领先地位。

总体上,这些数据揭示了中国民营银行的迅速崛起和其在金融生态中的重要性。它们不仅为消费者提供了更多的金融选择,还为市场带来了更多的创新和活力。尽管这些银行在规模和影响力上与国有大银行存在明显差距,但它们的存在无疑为中国的金融市场注入了新的活力。

这些银行的成功因素包括灵活的业务模式、数字化转型和对市场趋势的敏锐把握。预计在未来,随着技术的进步和金融市场的进一步开放,这些民营银行将继续扩大其影响力,为中国经济增长和金融稳定做出更大的贡献。

随着中国经济的持续增长和金融市场的深化改革,农村商业银行(农商行)逐渐崛起,成为国内金融市场的一个不可忽视的力量。近期,普兰金服数控中心发布的数据显示,520家农商行的总资产规模已达27.17万亿,与国有四大行之一的中国银行的资产规模旗鼓相当。这一数据再次证明了农商行在中国金融市场中的重要地位。

农商行起初主要服务于农村和小城市地区,但随着其业务规模的扩大,许多农商行已经进入大城市和发达地区,与大型商业银行展开竞争。例如,从前100名的数据中我们可以看到,重庆农村商业银行股份有限公司、上海农村商业银行股份有限公司和广州农村商业银行股份有限公司均位列前三,展示了它们在农商行中的领先地位。

同时,这些数据还揭示了农商行之间的资产规模差异极大。与重庆农村商业银行的巨额资产相比,江西铜鼓农商行的资产规模仅为32.31亿元,相差高达418倍。这种差异反映了中国各地经济发展的不平衡,以及农商行的经营策略和市场定位的差异。

从前100名农商行的地域分布来看,浙江、江苏和广东三省的农商行数量最多,这与这三个地区的经济活跃度和金融市场的发达程度相吻合。这些地区的农商行不仅在本地拥有较大的市场份额,而且还在全国范围内展开业务。

另外,随着中国经济的持续增长,特别是在三四线城市和农村地区,农商行的业务规模和经营范围都有望进一步扩大。在这些地区,农商行作为本地经济的主要金融服务提供者,发挥着至关重要的作用。它们为当地的企业和居民提供金融服务,支持地方经济的发展。

在这种背景下,农商行面临的机遇和挑战并存。对于资产规模较小的农商行,如何提高其业务规模和市场竞争力是一个重要问题。一种可能的解决方案是与其他农商行或小型银行进行合并或战略合作。而对于资产规模较大的农商行,如何加强风险管理和内部控制,确保其业务稳健发展,则是一个关键问题。

综上,农商行已经成为中国金融市场的一支重要力量,其未来的发展值得我们高度关注。对于政府和金融监管机构来说,如何引导农商行健康、稳健地发展,支持实体经济,是一个重要的政策课题。对于农商行自身来说,如何抓住机遇,应对挑战,提高自身的竞争力和市场地位,是它们面临的主要任务。

农信社,作为农村金融市场的主要服务提供者,一直在努力满足农村地区的金融需求。近年来,农信社的经营规模和业务范围都有了显著的扩张,但从微观层面看,各家农信社的业绩表现并不均衡。为了深入了解这一现象,我们对56家农信社的数据来进行了深入分析,并得出以下几点见解。

首先,从地域分布上看,福建省明显占据了主导地位。这不仅仅体现在农信社的数量上,更在于这些农信社的总资产规模。福建的农信社业务规模普遍较大,这表明该省的农村金融市场相对成熟,农民对农信社的服务有着广泛的需求和认同。相对地,贵州、甘肃、海南等地的农信社规模较小,这暗示了这些地区农村金融市场的发展仍处于初级阶段,但也意味着它们有巨大的增长潜力。

其次,从总资产规模来看,广东省农村信用社联合社的表现尤为抢眼,其总资产高达446.21亿元,远超其他农信社。这一数据显示了广东省农村信用社联合社在业务发展和资产管理方面的出色表现。与此相反,排名靠后的农信社,如肃南裕固族自治县农村信用合作联社,其资产规模比较小,但这也为其未来的发展留下了更大的空间。

当我们深入思考这些数据时,会发现其背后隐藏着一系列的商业机遇。对于资产规模较大的农信社,它们可以利用现有的资源优势,进一步拓展业务领域,推出与当地农业和农村经济更加紧密结合的金融产品。这不仅可以满足农民的多样化金融需求,还可以进一步巩固其在农村金融市场的领导地位。

而对于业务规模较小的农信社,他们可以考虑与其他金融机构或农信社进行合作或并购。这样不仅可以实现规模经济,更可以通过业务互补,快速扩大其市场占有率。

综上,农信社作为农村金融的主要力量,在未来仍然有着巨大的发展机会。但要真正抓住这些机会,农信社必须进一步探索自己所在地的经济社会背景,制定出与之相匹配的业务策略。只有这样,它们才能在激烈的市场之间的竞争中脱颖而出,为农村地区的经济发展做出更大的贡献。

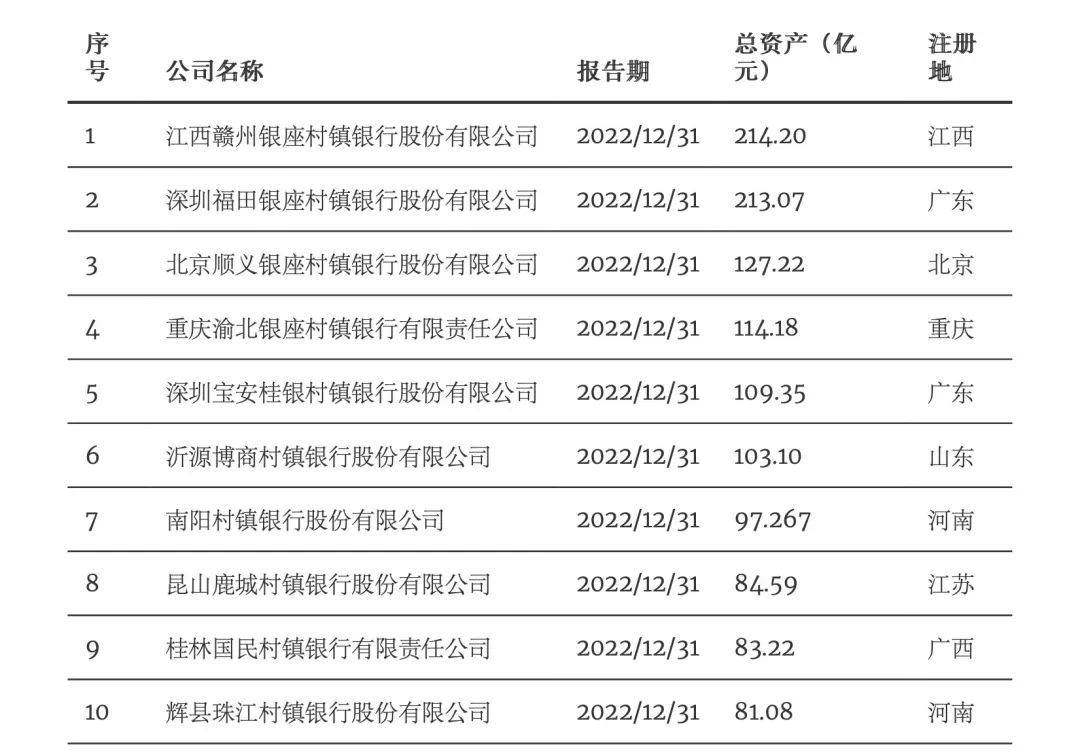

村镇银行,作为我国农村地区金融服务的重要支柱,近年来逐渐获得了业界和市场的高度关注。面对传统的大型银行和其他金融机构的竞争,270家村镇银行凭借其地域特色和对农村市场的进一步探索,成功地占据了一席之地。

我们以前100家村镇银行的业务规模和地域分布数据来分析。首先,从资产规模上看,江西赣州银座村镇银行和深圳福田银座村镇银行均突破了200亿元大关,表现抢眼。而北京、重庆、广东等地的村镇银行也多次出现在前十名之列,显示出这些地区村镇银行的业务规模相对较大。

地域上,浙江省的村镇银行数量颇多,其中包括浙江三门银座、浙江温岭联合、浙江乐清联合等多家。这也证明了浙江作为我国的经济大省,其农村金融市场同样充满活力。与此同时,广东、江西、安徽等地的村镇银行也表现不俗,总资产规模均在50亿元以上。

另外值得注意的是,尽管大部分村镇银行的总资产规模在100亿元以下,但这并不意味着它们的业务发展前景受限。相反,这些村镇银行凭借其对本地市场的深入了解,有着非常大的潜力和机会。例如,宁夏中宁青银村镇银行、新疆綠洲国民村镇银行等,虽然位列后茅,但在服务本地农村经济、支持小微企业、助力乡村振兴等方面都有着不可或缺的作用。

因此,村镇银行作为一种新型的金融机构,既有其独特的业务优势,也面临着巨大的挑战。但无论如何,它们在服务农村经济、助力乡村振兴中的角色不容忽视。未来,随着政策的加强完善和市场的持续不断的发展,我们有理由相信,村镇银行将取得更大的发展,为我国的农村经济发展做出更大的贡献。

中国的银行体系呈现出多元化、层次化的特征,五大类别的银行机构各自展现出不同的业务特点和发展势头。

首先,18家国股行作为我国的金融支柱,资产规模庞大,业务布局遍及全国,甚至海外,其稳健的经营策略和庞大的客户基础为其提供了稳固的市场地位。但同时,面对新的金融技术和模式的冲击,它们也要一直创新以维持领先地位。

110家城商行和19家民营银行在地方和特定市场细分领域展现出强劲的竞争力。尤其是民营银行,凭借其灵活的运营策略和贴近市场的服务,逐渐成为金融领域的新星。城商行则通过深化与地方政府、企业的合作,为地方经济发展提供有力支持。

520家农商行和56家农信社主要服务农村地区,它们在农村金融市场占据了不可替代的位置。尽管面临着资产规模较小、业务布局较为单一的挑战,但通过不停地改进革新服务模式和深化农村市场开发,这些银行仍然展现出强劲的发展潜力。

综上所述,中国银行业在多样化的市场环境中,各类银行机构各展其长,形成了互补与合作的发展格局。在未来,随着金融科技的逐步发展和政策环境的逐渐完备,我国的银行体系将更加稳健,更具竞争力和活力。